Taakse jäänyt vuosi 2020 oli erikoinen, mikä näkyi vahvasti myös pörssissä. En ole aiemmin yhtä osakeantijuttua lukuunottamatta juuri kirjoittanut omista sijoituksistani, mutta nyt tämän oudon vuoden jälkeen, kun osittain osakesäästötilin lanseerauksenkin johdosta osakesijoittamisesta on tullut aiempaa laajempi kansan huvi ja kulttuuri on muuttunut entistä enemmän sijoittamisesta avoimesti puhuvaan suuntaan, avaanpa hieman enemmän omiakin kokemuksia. Toivon oppivani tästä ajatusten purkamisesta jotakin, mistä voisi olla hyötyä tulevissa sijoituksissani, ja toivottavasti joku muukin saa tästä samalla jotakin irti.

Otan tässä jutussa hieman erilaisen tarkastelutavan verrattuna joidenkin muiden henkilökohtaisten sijoitusten kehitystä käsitteleviin blogikirjoituksiin. Euromääriä en lähde tässä erityisemmin avaamaan (joskin huomautettakoon, että salkkuni ei liene niin iso kuin mitä sijoituskohteiden lukumäärästä voisi ehkä päätellä), enkä varsinaisesti avaa ainakaan tässä jutussa itse salkunkaan kehitystä kokonaisuutena tarkastellen. Sen sijaan alta löytyy arvopaperilajikohtaisten sijoitustuottojen histogrammi normalisoituna euroista määrittämättömiksi yksiköiksi siten, että osakkeiden yhteistuotto on 100 yksikköä. Yhteistuotto puolestaan käsittää sekä osingot ja realisoidut luovutusvoitot tai -tappiot että salkun aktiivisen position 1.2.2020 eli ennen kuin koronakriisi iski täysillä päälle. Tässä kirjoituksessa tarkastelen siis tilannetta ennen kuin koronapandemia iski markkinoihin, ja ajantasaisemmasta tilanteesta kun taas hieman myöhemmin on tarkoitus kirjoittaa vielä erillinen juttu, jossa tarkastellaan pandemiavuoden aikaansaamia muutoksia.

Yksi sijoituksiani kuvaava tekijä on se, että minulle on ajan myötä kasaantunut tavallista hajautetumpi salkku - sijoitusten seurantaa ajatellen ehkä vähän liiaksikin. Siitä saattaa antaa vihiä jo ylläoleva kuvaaja, mutta koska se sisältää myös salkusta poistuneet osakkeet, paremman kuvan hajautuksen laajuudesta antaa se, että tämän jutun lukujen tarkasteluajankohdalta sijoituksia löytyi noin 70 eri arvopaperiin (ja tällä hetkellä niitä on jo lähes 100). Toisaalta kun on tullut sijoiteltua näin laajalti erilaisiin osakkeisiin, se tarjoaa mielenkiintoisia mahdollisuuksia tutkia tätä sijoitushistoriaa.

Koska ylläoleva kaavio voi olla leveytensä vuoksi hankala lukea, tässä ovat samat tiedot tarkemmin luettavassa muodossa taulukkona:

Sija | Normalisoitu sija | Osake | Prosenttia Voitoista/tappioista | Normalisoitu Kokonaistuotto |

1 | 1,0 | Revenio Group Oyj | 9,70% | 12,59 |

2 | 1,8 | PONSSE OYJ 1 | 4,79% | 6,21 |

3 | 2,6 | FORTUM OYJ | 4,16% | 5,39 |

4 | 3,4 | TECHNOPOLIS OYJ | 3,83% | 4,97 |

5 | 4,2 | Raute Corporation A | 3,76% | 4,88 |

6 | 5,0 | ELECSTER OYJ A | 3,75% | 4,86 |

7 | 5,8 | NORDEA BANK | 3,53% | 4,57 |

8 | 6,6 | AFFECTO OYJ | 2,93% | 3,80 |

9 | 7,4 | TELESTE OYJ | 2,79% | 3,62 |

10 | 8,2 | SCANFIL OYJ | 2,63% | 3,41 |

11 | 9,0 | SPONDA OYJ | 2,59% | 3,36 |

12 | 9,9 | STORA ENSO OYJ R | 2,56% | 3,32 |

13 | 10,7 | YLEISELEKTRONIIKKA OYJ E | 2,55% | 3,31 |

14 | 11,5 | AKTIA OYJ A | 2,42% | 3,13 |

15 | 12,3 | Incap Corporation | 2,35% | 3,04 |

16 | 13,1 | SAMPO OYJ A | 2,17% | 2,81 |

17 | 13,9 | HUHTAMÄKI OYJ | 2,00% | 2,59 |

18 | 14,7 | Aspo Plc | 1,86% | 2,41 |

19 | 15,5 | NESTE OIL OYJ | 1,70% | 2,20 |

20 | 16,3 | Tokmanni Group Oyj | 1,64% | 2,13 |

21 | 17,1 | Remedy Entertainment Oyj | 1,59% | 2,06 |

22 | 17,9 | ORION B | 1,42% | 1,84 |

23 | 18,7 | CITYCON OYJ | 1,31% | 1,70 |

24 | 19,5 | Bank of Åland Plc B | 1,25% | 1,62 |

25 | 20,3 | Evli Pankki Oyj | 1,25% | 1,62 |

26 | 21,1 | ETTEPLAN OYJ | 1,23% | 1,59 |

27 | 21,9 | Okmetic Oyj | 1,15% | 1,49 |

28 | 22,7 | CRAMO | 1,12% | 1,45 |

29 | 23,5 | GAZPROM | 1,10% | 1,43 |

30 | 24,3 | KESKO OYJ B | 0,99% | 1,29 |

31 | 25,1 | KONECRANES OYJ | 0,99% | 1,28 |

32 | 26,0 | Kamux Corporation | 0,87% | 1,13 |

33 | 26,8 | NoHo Partners Oyj | 0,85% | 1,10 |

34 | 27,6 | YIT | 0,83% | 1,08 |

35 | 28,4 | DIGIA OYJ | 0,81% | 1,05 |

36 | 29,2 | UPONOR OYJ | 0,81% | 1,05 |

37 | 30,0 | WÄRTSILÄ | 0,78% | 1,01 |

38 | 30,8 | Restamax Oyj | 0,78% | 1,01 |

39 | 31,6 | CARGOTEC | 0,74% | 0,96 |

40 | 32,4 | SOLTEQ OYJ | 0,73% | 0,95 |

41 | 33,2 | ALMA MEDIA OYJ | 0,71% | 0,93 |

42 | 34,0 | ORION A | 0,71% | 0,92 |

43 | 34,8 | FISKARS | 0,70% | 0,91 |

44 | 35,6 | Bitcoin XBT | 0,69% | 0,89 |

45 | 36,4 | TELIASONERA | 0,67% | 0,87 |

46 | 37,2 | Detection Technology Oyj | 0,66% | 0,85 |

47 | 38,0 | SANOMA Abp | 0,65% | 0,85 |

48 | 38,8 | Oma Säästöpankki Oyj | 0,64% | 0,84 |

49 | 39,6 | ALLIANZ | 0,63% | 0,82 |

50 | 40,4 | Keskisuomalainen Oyj A | 0,62% | 0,81 |

51 | 41,2 | Novo Nordisk B A/S | 0,62% | 0,80 |

52 | 42,0 | TEKLA OYJ | 0,53% | 0,69 |

53 | 42,9 | PKC GROUP OYJ | 0,50% | 0,65 |

54 | 43,7 | Panostaja Oyj | 0,49% | 0,63 |

55 | 44,5 | Admicom Oyj | 0,49% | 0,63 |

56 | 45,3 | TIETO | 0,47% | 0,61 |

57 | 46,1 | METSO | 0,39% | 0,50 |

58 | 46,9 | Volkswagen | 0,35% | 0,46 |

59 | 47,7 | Altia Plc | 0,33% | 0,43 |

60 | 48,5 | KEMIRA OYJ | 0,33% | 0,43 |

61 | 49,3 | AT&T Inc. | 0,31% | 0,41 |

62 | 50,1 | Pohjola Bank Abp | 0,31% | 0,40 |

63 | 50,9 | UPM-Kymmene Corporation | 0,30% | 0,39 |

64 | 51,7 | Gofore Plc | 0,30% | 0,38 |

65 | 52,5 | Exel Composites Plc | 0,27% | 0,35 |

66 | 53,3 | LÄNNEN TEHTAAT OYJ | 0,24% | 0,31 |

67 | 54,1 | OUTOTEC OYJ | 0,23% | 0,30 |

68 | 54,9 | SRV Group Plc | 0,20% | 0,26 |

69 | 55,7 | Volvo, AB ser. A | 0,19% | 0,25 |

70 | 56,5 | Fondia Oyj | 0,16% | 0,21 |

71 | 57,3 | Tamfelt | 0,16% | 0,21 |

72 | 58,1 | eQ | 0,15% | 0,20 |

73 | 59,0 | RAMIRENT OYJ | 0,15% | 0,19 |

74 | 59,8 | Valmet Corporation | 0,15% | 0,19 |

75 | 60,6 | NORVESTIA OYJ | 0,14% | 0,18 |

76 | 61,4 | LASSILA & TIKANOJA | 0,12% | 0,16 |

77 | 62,2 | MARTELA A | 0,12% | 0,16 |

78 | 63,0 | ATRIA YHTYMÄ OYJ A | 0,11% | 0,14 |

79 | 63,8 | Siili Solutions Oyj | 0,10% | 0,13 |

80 | 64,6 | Relais Group Oyj | 0,10% | 0,13 |

81 | 65,4 | MARIMEKKO OYJ | 0,10% | 0,12 |

82 | 66,2 | Taaleri Oyj | 0,09% | 0,12 |

83 | 67,0 | ORIOLA-KD A | 0,09% | 0,12 |

84 | 67,8 | PERLOS | 0,08% | 0,10 |

85 | 68,6 | Silmäasema Oyj | 0,06% | 0,07 |

86 | 69,4 | OLVI OYJ A | 0,06% | 0,07 |

87 | 70,2 | Orava Asuntorahasto Oyj | 0,05% | 0,06 |

88 | 71,0 | Aspocomp Group Plc | 0,04% | 0,05 |

89 | 71,8 | AMANDA CAPITAL OYJ | 0,04% | 0,05 |

90 | 72,6 | NOKIAN RENKAAT OYJ | 0,04% | 0,05 |

91 | 73,4 | Rapala VMC Corporation | 0,04% | 0,05 |

92 | 74,2 | Salcomp Oyj | 0,02% | 0,03 |

93 | 75,0 | COMPTEL OYJ | 0,02% | 0,02 |

94 | 75,9 | KESLA A | 0,14% | -0,04 |

95 | 76,7 | Vincit Oyj | 0,21% | -0,06 |

96 | 77,5 | GEOSENTRIC OYJ | 0,29% | -0,09 |

97 | 78,3 | Enersense International Oyj | 0,44% | -0,13 |

98 | 79,1 | GLASTON | 0,53% | -0,16 |

99 | 79,9 | LEMMINKÄINEN OYJ | 0,63% | -0,19 |

100 | 80,7 | F-SECURE | 0,78% | -0,23 |

101 | 81,5 | ETHEREUM XBTE | 0,79% | -0,23 |

102 | 82,3 | Avidly Oyj | 0,84% | -0,25 |

103 | 83,1 | POYRY OYJ | 0,86% | -0,26 |

104 | 83,9 | Sievi capital Oyj | 1,37% | -0,41 |

105 | 84,7 | ROVIO | 1,49% | -0,44 |

106 | 85,5 | ORIOLA-KD B | 1,61% | -0,48 |

107 | 86,3 | Suominen Oyj | 1,88% | -0,56 |

108 | 87,1 | Outokumpu Oyj | 2,21% | -0,66 |

109 | 87,9 | COMPONENTA OYJ | 2,35% | -0,70 |

110 | 88,7 | Fellow Finance Plc | 2,40% | -0,71 |

111 | 89,5 | RAUTARUUKKI OYJ K | 2,67% | -0,79 |

112 | 90,3 | Signet Jewelers Limited | 2,77% | -0,82 |

113 | 91,1 | ELCOTEQ SE A | 3,17% | -0,94 |

114 | 92,0 | Stockmann Plc A | 3,17% | -0,94 |

115 | 92,8 | Privanet Group | 3,60% | -1,07 |

116 | 93,6 | Betsson | 3,92% | -1,16 |

117 | 94,4 | HKScan A | 4,19% | -1,24 |

118 | 95,2 | Nitro Games Oyj | 4,71% | -1,40 |

119 | 96,0 | TECNOTREE ABP | 6,58% | -1,95 |

120 | 96,8 | TALVIVAARA MINING COMPANY | 7,05% | -2,09 |

121 | 97,6 | Next Games Oyj | 7,39% | -2,20 |

122 | 98,4 | Consti Yhtiöt Oyj | 8,74% | -2,60 |

123 | 99,2 | IXONOS OYJ | 11,18% | -3,32 |

124 | 100,0 | Lehto Group Oyj | 12,01% | -3,57 |

Listasta ja kaaviosta on helppo nähdä, mitkä olivat tuottaneet eniten tai tuottaneet pahimmat tappiot tuohon 1.2.2020 mennessä. Joidenkin arvopaperien osalta tilanne on sittemmin muuttunut yllättävänkin paljon, mutta palattaneen siihen myöhemmin erillisessä jutussa. Myöhempää tarkastelua silmällä pitäen taulukosta löytyy myös tuo ns. “normalisoitu” sijanumero, jonka tarkoituksena on mahdollistaa suhteellisen sijanumeron muutoksien seuranta silloinkin, kun lista kasvaa pituutta entisestään. Mikäli päädyn kirjoittamaan tuottojen kehityksestä jatkossa säännöllisemminkin, olettaisin näiden sijanumeromuutoksien tutkimisen tarjoavan ehkäpä mielenkiintoisimman tarkastelun kohteen.

Yleisellä tasolla pienenä toiveena on, että voisin tällaista listausta ja siinä tapahtuvia muutoksia tarkastelemalla oppia jotakin: oppia välttämään samantyylisten virheiden tekemisen sekä toisaalta tunnistamaan paremmin ne tilanteet, missä ollaan sijoituksissa oikeilla jäljillä. Yksi yleinen huomio on se, että tunteet onnistumisten ja epäonnistumisten suhteen eivät kuitenkaan kulje ihan samassa järjestyksessä kuin mitä listalta voisi ensin arvata, sillä osa tappioista ei välttämättä tunnu kovin pahoilta virheiltä, ja toisaalta osa voitollisista sijoituksista voi tuntua tappioitakin pahemmilta epäonnistumisilta.

Katsotaanpa seuraavien alaotsikoiden alla hieman esimerkkejä.

Bottom 10 - Suurimmat tappiot

Lähdetään liikkeelle tappioista. Huonoimpien sijoitusten pohjakolmikkoon kuuluu kaksi rakennusalan yritystä, joista molempien kyytiin tuli lähdettyä suunnilleen samaan, kurssikehitystä ajatellen huonoon aikaan 2017. Consti tuntui alana varmalta: korjausrakentamista tarvitaan aina, alan voisi kuvitella olevan kasvussa, ja arvostustaso vaikutti kohtuulliselta. Lehtokin vaikutti alkuun hyvältä. Molemmissa tein kuitenkin vielä sen virheen, että ostin lisää kurssin laskettua, kun kuvittelin suunnan kääntyvän. Voisi sanoa, että ainakin Constin kohdalla intuitio johti harhaan.

Ixonoksen kohdalla en enää tarkemmin muista sijoitusteni perusteita, mutta kaiketi kuvittelin yrityksen saavan luotua nahkansa uusiksi vanhojen ohjelmistoyhteistöiden kariutuessa, jolloin firma ja siten jo rajusti laskenut osakekin pääsisi uuteen nousuun. Turska on edelleen matkassa Digitalist Groupin muodossa. Sama koskee Tecnotreetä.

Huonoimman pään viidenneltä sijalta löytyy Talvivaara, joka löytyy monen muunkin tappioiden joukosta. Osasta ehdin luopua voitollakin, mutta lopputulos jäi silti selvästi tappiolle. Tämän osalta tarina ei varmaankaan ole merkittävästi muista Talvivaaraan sijoittaneista poikkeava.

Tässä listauksessa tappiollisimpien 10 osakkeen listaan mahtuu myös kaksi peliyhtiötä. Nitro Gamesin osalta syy sijoittamiseen oli yksinkertaisesti se, että halusin omistaa omaa työnantajaani, kun siihen oli itselläni ensimmäistä kertaa mahdollisuus, ja toisaalta firman valuaatio on ollut pieni verrattuna siihen potentiaaliin, mitä maltillisestikin menestyvä peli voisi tuottaa.

Next Games muodostaa omaa päätöksentekoa ajatellen aika ainutlaatuisen tapauksen, joka on jossain määrin jäänyt enemmän kaivelemaan. Kun yritys julkaisi teaserin AR:ää eli lisättyä todellisuutta sekä pelaajan sijaintia hyödyntävästä The Walking Dead : Our World -pelistä, koin, että vaikka mainosvideo tietysti lupailee liikoja, potentiaali on siitä huolimatta niin iso, että tätä täytyy ostaa heti markkinoiden avauduttua. Näin tein, ja päätös oli oikea: kurssi raketoi ylös yli 100% muutamassa viikossa ja realisoinkin (valitettavan pienen) osan osakkeista lähellä huippuja. Kun peli sitten tuli testattavaksi, se ei vastannut odotuksiani, eikä huipustaan selvästi laskeneesta kurssista huolimatta osake enää näyttänyt houkuttelevalta. Oma puhelimeni ei silloin tukenutkaan AR-toimintoa, millä sitten alkuun selitin itselleni osan pettymystä: ehkä AR toisi kuitenkin merkittävää lisäarvoa kokemukseen ja pelin potentiaaliin kasvaa orgaanisesti. Hieman myöhemmin pääsin kokeilemaan AR-versiota, mutta kurssi oli jo laskenut lisää, ja loppujen lopuksi osakkeessa tuli pysyttyä liiaksi kiinni kai ihan vain koska oli halu uskoa yrityksen parempaan onnistumiseen.

Sijoitusten 10 suurimman tappion listalta löytyy vielä kolme osaketta. Näistä HKScanin kohdalla tappioiden taustalla on ollut ehkä se, että olen pitänyt tämänkaltaista elintarvikebisnestä turhankin varmana bisneksenä. Privanetin osalta yrityksen maineessa oli parantamisen vara, mutta kaipa koin sen näkyvän jo riittävästi hinnassa, ja toisaalta koin tällaisessa välitysalustassa olevan huomattavaa potentiaalia. Betssonin osalta taas näkisin, että kyse on ollut firman aidosta aliarvostuksesta, ja itse asiassa se onkin tämän 2020 loppuvuoden aikana noussut jälleen voitollisten sijoitusten joukkoon.

OPPITUNTI:

- Voi kysyä, onko vaikkapa Ixonokseen tai Privanetiin sijoittaminen ollut perusteltua. Mutta jotta sijoituspäätösten järkevyyttä voisi yrittää arvioida myös vuosien päästä, olisi hyödyllistä kirjata muistiin syyt, jotka alunperin saivat ostamaan osaketta. Vanhojen ostopäätöksien perustelujen tarkastelusta voisi myös hakea tukea päätöksentekoon mietittäessä, mitä yhtiön osakkeiden kanssa tulisi jatkossa tehdä.

Milloin seurata intuitiota?

Sijoituspäätöksiin vaikuttaa monta tekijää. Voidaan tutkia tunnuslukuja, pohtia alan tai yrityksen näkymiä, hakea näkemystä yrityksestä tehdyistä kirjoituksista tai seurata omaa intuitiota. Constin kohdalla intuitio vei ehkä harhaan, mutta monesti se on myös ollut oikeassa. Next Gamesin kohdalla intuitio veti ensin oikeaan suuntaan, kun päätin ostaa osaketta lisää annista hankittujen seuraksi, mutta intuition velipuoli eli tunteet taisivat ajaa edelle kun osakkeista olisi pitänyt ymmärtää luopua: halu uskoa pelin ja yrityksen mahdollisuuksiin sai pysymään osakkeessa liian tiukasti kiinni.

Yksi esimerkki intuitiosta on sellainen, mitä ei ylläolevalta sijoituslistalta löydy - valitettavasti. Harvia vaikutti kiinnostavalta listautumiselta: kohtuullinen hinnoittelu, omaan kokemukseen pohjautuen hyvä brändi ja suhteellisen pienellä yrityksellä on tilaa kasvaa, myös ulkomailla. Ajattelin, että tähän kannattanee osallistua. Tutkin nopeasti annin ehtoja, mutta sitten jäi sijoittamatta kaiketi kahdesta syystä: salkkuni on ollut turhankin laajalti hajautettu jo valmiiksi ja pitäisi rajata, missä määrin sijoittaa jatkuvasti uusiin kohteisiin, ja uskoin kirjoituksia, joiden perusteella yrityksen kasvunäkymät eivät olisi kovin hyvät. No, nyt kurssi on alle kolmessa vuodessa nelinkertaistunut listautumishintaansa nähden.

Harviaakin omalla tavallaan harmillisempi tapaus on Admicom. Sen luvut ja potentiaali näyttivät niin hyvältä, että sen antiin osallistuin. Ongelma vain oli, että jälleen uskoin liikaa joitakin nettikirjoitteluja, jotka sattuivat parjaamaan ohjelmistoa. Kun tähän yhdistettiin hyvin nopeasti noussut kurssi, päädyin aivan liian nopeasti irtaantumaan osakkeista kokonaan. Pienet voitot toki syntyi, mutta sittemmin kurssi on noussut yli 1200%!

Joskus pitäisi vain luottaa omiin ajatuksiinsa - ja joskus tietysti myös jättää luottamatta. Pitäisi siis vain oppia tunnistamaan, milloin todennäköisesti omat ajatukset vievät harhaan, ja milloin niihin pitäisi luottaa. Harvian ja Admicomin osalta voisi ainakin yrittää oppia sen, että nettikirjoitteluille ei kannata antaa kovinkaan paljon arvoa. Vaikka nettikirjoittelut eivät saaneet ainakaan näiden esimerkkien kohdalla sijoittamaan markkinoiden epäonnistujaan, hyvään yhtiöön sijoittamatta jättäminen ja erityisesti hyvän yhtiön osakkeiden myyminen voivat olla lopputuloksen kannalta käytännössä yhtä tuhoisia.

OPPITUNTI:

- Tartu netistä löydetyistä kirjoituksista vain selkeisiin faktoihin ja ilmeisen näkemyksellisiin kirjoituksiin ja jätä muut kommentit omaan arvoonsa.

- Älä anna tunteiden ohjata liikaa: toivo jonkin yrityksen menestyksestä ei tarkoita sen menestyksen todennäköisyyttä.

Kurssiraketit

No, Harviaa ei koskaan ole salkkuuni päätynyt, ja Admicom meni myyntiin aivan liian varhain. Kaipa salkusta on kuitenkin vuosien kuluessa löytynyt muita moninkertaistujia? On toki.

Yksi salkussa käyneistä moninkertaistujista on ollut Neste. Se tuli valitettavasti kuitenkin myytyä jo siinä vaiheessa, kun kurssi oli suunnilleen tuplaantunut. Jos olisin pitänyt osakkeet, tuon +100% tuoton sijasta lukema näyttäisi nyt noin +1500%. Myynti on ollut selvä virhe varsinkin jälkikäteen tarkasteltuna, mutta tämän pystyn antamaan itselleni joitakin muita tapauksia paremmin anteeksi, sillä en kokenut ymmärtäväni yrityksen bisnestä riittävästi.

Nestettä enemmän harmittaakin Admicom. Yritys näytti annista helpolta valinnalta: yritys teki jo tuolloin kelpo tulosta antihintaan suhteutettuna, ja kun tähän yhdistetään hyvin skaalautuva bisnes, antiin osallistuminen oli aika helppo valinta. Kun kurssi sitten nousi vauhdikkaasti, annoin joidenkin netistä löytyneiden ohjelmiston laatua negatiivisesti kuvaavien kirjoitusten vaikuttaa niin, että päädyinkin myymään osakkeet ja realisoimaan voitot. Se oli paha virhe.

Mutta on sitä onneksi onnistuttukin. Revenio komeilee salkussa varsinkin suhteellisen tuoton, mutta myös absoluuttisen tuoton osalta aivan omassa luokassaan. Alkuperäiseen sijoitukseen nähden Revenio oli tämän jutun tilastojen tarkasteluhetkellä eli 1.2.2020 yli 17-kertaistunut, minkä lisäksi on tullut vielä jonkin verran osinkojakin (ja tätä kirjoittaessa kurssi on sijoitusajankohdasta jo yli 30-kertaistunut). Toki jälkiviisaana voi todeta, että olisi pitänyt sijoittaa alussa enemmänkin, ja pitää koko sijoituksesta kiinni tähän päivään asti, mutta Revenion osalta kaikki päätökset ovat silti tuntuneet perustelluilta. Lähdin yhtiöön mukaan, koska Revenion tiedotteista oli nähtävissä lupaava kasvu, ja yhtiö teki jo noihin aikoihin positiivista, tiedotteiden perusteella vahvasti kasvavaa tulosta, mikä ei ole itsestäänselvyys varsinkaan terveysteknologian tulevaisuudenlupauksien kohdalla. Koska yhtiö oli kuitenkin entuudestaan tuntematon, sijoittamani summa oli varovaisuuden vuoksi pienempi kuin millä tyypillisesti olisin muuten lähtenyt mukaan uuteen yhtiöön. Osa osakkeista on myös tullut matkan varrella myytyä, mutta koska lupaava kasvu jatkui, maltoin olla myymättä osakkeita siihen asti, että osake oli 7-kertaistunut. Otin tuolloin “omat pois” eli myin alkuperäisen panostuksen verran eli seitsemäsosan potista, ja myynti oli vielä ajoitukseltaan mainio, sillä sain ostettua nuo osakkeet kolmanneksen halvemmalla takaisin. Parempaan lopputulokseen olisi toki päässyt, jos tuonjälkeisiä myyntejä en olisi enää tehnyt, mutta myynnit ovat tuntuneet arvostukseen katsottuna suhteellisen perustelluilta, eivätkä ne ole estäneet Reveniota nousemasta salkun suurimmaksi omistukseksi, ja tuottoa oli välissä tulleista realisoinneista huolimatta tullut 1.2.2020 mennessä osinkoineen noin +1500%, kun osakkeista kiinni pitämällä tuottoa olisi ehtinyt tulla noin +1700%.

Näistä kolmesta yli 10-kertaistujasta eli tenbaggerista valitettavasti vain yhden kyydissä on tullut pysyttyä. Hyviä sijoituksia on toki ollut muitakin, mutta uutta tenbaggeria, jonka kyydissä myös pysyisin, ei ole vielä näköpiirissä.

OPPITUNTI:

TOP 10 - Tuottoisimmat sijoitukset

Monikymmenkertaistuja Revenion ja salkusta aivan liian aikaisin poistuneiden Nesteen ja Admicomin lisäksi löytyy sitten myös maltillisempia moninkertaistujia. Ponssea ostin alunperin 6 euron hinnan molemmin puolin, ja sen mukana on tullut pysyttyä aina näihin 20-30 euron hintoihin asti, minkä ansiosta se onkin päässyt tuottolistan kakkoseksi. Saman kokoluokan suhteellinen kehitys on ollut myös listan viidennellä eli Rautella, jonka kyydissä olen ollut 8 euron hinnoista lähtien.

Listan sijoilla 3 ja 4 olevat Fortum ja Technopolis poikkeavat edellä mainituista siinä, että niiden suuri euromääräinen (eli tässä taulukossa pistemääräinen) tuotto johtuu osakekurssin moninkertaistumisen sijaan siitä, että ne ovat lähtökohtaisesti olleet salkussa muita suuremmalla painolla - kumpikin on tainnut olla jossain vaiheessa salkun suurin omistus. Suurella painolla mukana on ollut myös listan numero 7 eli Nordea.

Listan sijalta 6 löytyvä Elecster ansaitsee siitä syystä erityisen maininnan, että sen kohdalla yhdistyy yrityksen pieni markkina-arvo ja suuri paino omassa salkussani: vaikka sillä ei ole oikeastaan juuri mitään merkitystä, tästä yrityksestä olen luultavasti omistanut selvästi suuremman prosentuaalisen osuuden kuin mistään muusta yrityksestä. Olen myös nähnyt Elecsterin esimerkkinä epäseksikkään alansa ja pienuutensa vuoksi aliarvostetusta yrityksestä.

Edellä mainittujen terveydenhuolto-, teollisuus-, finanssi-, kiinteistö-, energiaalojen edustajien lisäksi TOP 10 -listalta löytyy myös teknologia-alalta Teleste sekä elektroniikkateollisuutta edustava Scanfil. TOP10 -listan yritykset ovat siis keskenään varsin erilaisia, mikä on mielestäni omalla tavallaan hieno juttu: kohteiden hyvyys ei ole sidottu toimialaan, ja hyviä poimintoja on löytynyt useilta eri aloilta.

Kaikkinensa listan ylläolevan listan parhaimmat 10 osakelajia kattavat 54,3 pistettä normalisoidusta 100 pisteen kokonaistuotosta sekä toisaalta noin 42% kaikkien 93:n voitollisen arvopaperin tuotosta. Toisin sanoen siinä missä TOP 10 osakelajit tuottivat keskimäärin 5,4 pistettä, seuraavat 83 osakelajia tuottivat keskimäärin 0,70 pistettä.

Mitä tämä tuottojen keskittyminen sitten tarkoittaa? Koska taulukon listaus kuvaa vain absoluuttisia, ei sijoitettuun summiin suhteutettuja tuottoja, tämä ei tarkoita edes sitä, että panostaminen vain näihin 10 parhaiten tuottaneeseen osakkeeseen olisi suoraan moninkertaistanut salkun kokonaistuotot, joten hirveän syvällisiä päätelmiä tästä ei suoraan voi tehdä. Listauksesta löytyy kuitenkin paljon osakelajeja, joiden tuotto on ollut positiivinen, mutta euromääräisesti varsin pieni. Osa näistä voi johtua siitä, että kyse on sijoitusteni alkuaikoina tehdyistä sijoituksista, jolloin summat ovat olleet pienempiä. Osassa kyse voi myös olla lyhyen tähtäimen sijoituksista, jotka ovat olleet omana ajankohtanaan perusteluja. Hajautukseni on kuitenkin muutenkin siinä määrin laajaa, että minkään arvopaperin arvo ei ylitä 4%:a salkusta, joten herää kysymys, olisiko kuitenkin perusteltua ottaa enemmän näkemystä joidenkin arvopaperien osalta ja uskaltaa antaa joillekin lupaaville yhtiöille reilumpi painoarvo?

OPPITUNTI:

Vältä liiallista hajautusta ainakin siltä osin, että sallit vahvemman näkemyksen ottamisen joidenkin osakelajien kohdalla. Se, että jonkin arvo on noussut 4%:iin salkusta ei tarkoita sitä, että osa olisi tarpeen myydä.

Pörssilistalta poistuneet

Listauksen yhtiöistä 5 on lähtenyt salkusta yrityksen päädyttyä yrityskaupan kohteeksi, ja toisaalta 3 yhtiötä on kokenut konkurssin. Suhdeluku ei tällaisina lukuina ole kovin mairitteleva, mutta onneksi poisostetuissa tuotto on ollut moninkertainen konkurssiyhtiöihin verrattuna. Esimerkiksi GeoCentric oli ensimmäisten sijoitusteni joukossa kokeiluluonteinen ja niin pieni senttiosakkeeseen tehty miniostos, ettei niin pieneen kauppaan tähtäävää toimeksiantoa ole tullut koskaan myöhemmin edes tehtyä ja ko. yhtiön ostot jäivät tuohon yhteen kertaan. Toisaalta vuoden 2021 alussa yrityskauppatapausten jatkoksi tullee näillä näkymin tämän 2020 helmikuun tilannetta kuvaavasta listauksesta vielä puuttuva Tikkurila.

TOP 10:n yhtiöistä Technopolis ja Affecto ovat lopulta poistuneet salkusta yrityskaupan johdosta, kuten myös juuri TOP 10:n ulkopuolelle jäänyt, toinen kiinteistöalan firma Sponda. Technopoliksen osalta listalta poistumisesta jäi mieleen hämmentävä yksityiskohta. Myin itsekin osan Technopoliksen osakkeista pari senttiä eli puolisen prosenttia varsinaisen ostotarjoushinnan ylittävään hintaan, mutta markkinalla nähtiin kalkkiviivoilla lopuksi yllättäen kauppoja, jotka tehtiin kymmeniä prosentteja kalliimmalla. Syy tälle jäi ainakin itselleni hämärän peittoon, mutta siinä taisi jotkut yksittäiset sijoittajat saada poikkeuksellisen hyvän tilin - ymmärtämättä välttämättä itsekään täysin miksi.

Vaikka suomalaisen omistajuuden näkökulmasta yrityksen myyminen on usein lopputuloksena kaksijakoinen, ostokohteista tarjottava preemio on monesti iloinen yllätys osakkeenomistajalle. Näitä on kuitenkin vaikea ennustaa, joten merkittäviä “oppitunti”-johtopäätöksiä ei näistä taida oikein saada.

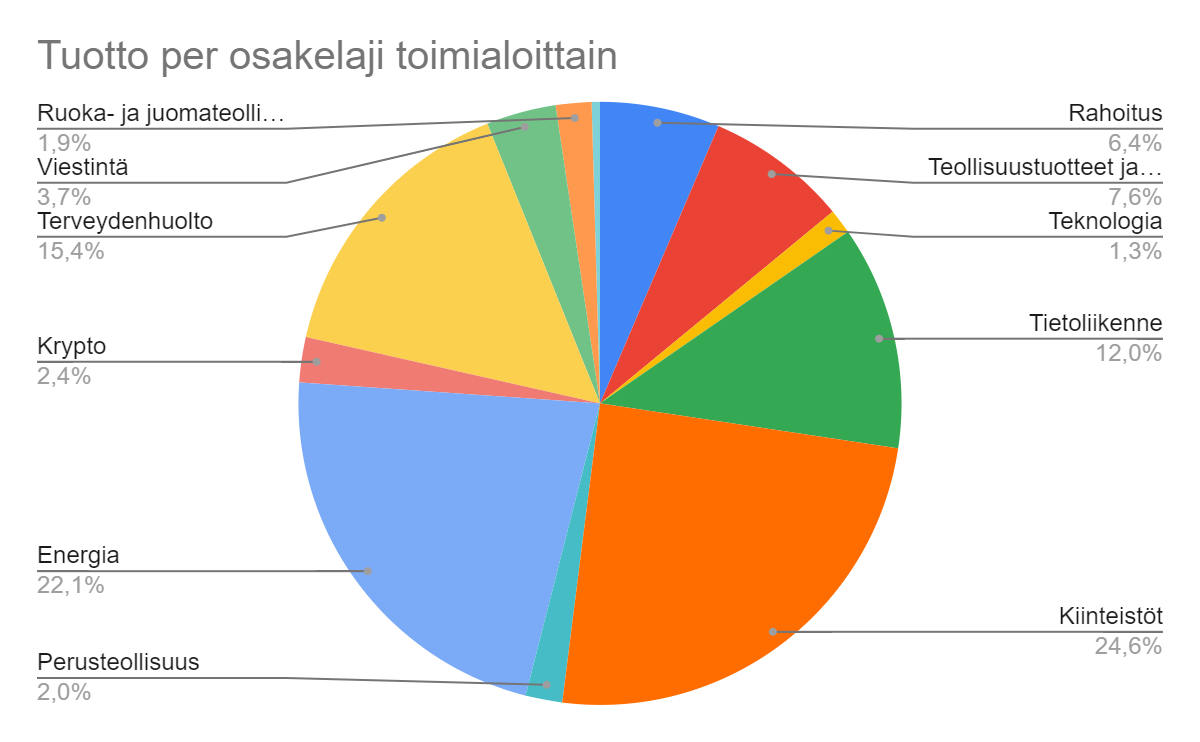

Alakohtaista tarkastelua

Tarkastellaan vielä tuottoja toimialoittain. Eri pankit ja muut tahot tuntuvat jakavan yrityksiä toimialoihin eri tavoin, joten jakaumat ovat vain suuntaa-antavia. Teollisuustuotteiden ja palveluiden suuri osuus allaolevassa kuvaajassa kertoo ehkä eniten siitä, että kyseisen kategorian alle menee ehkä liian suuri osa yhtiöistä. Esim. Kauppalehdessä rakennusyhtiötkin menevät tähän kategoriaan, ja niin ne menevät myös tässä listauksessa. Itse asiassa, jos eriyttäisin rakennusyhtiöt omaksi kategoriakseen, kyseinen kategoria olisi kategorioista ainoa, joka on kokonaisuudessaankin miinuksella - erityisesti Constin ja Lehdon kanssa epäonnistumisesta johtuen.

Jos otetaan huomioon kuhunkin ryhmään kuuluvien arvopaperien määrä jakamalla kategorian tuoton kategoriaan kuuluva osakelaji, kuvaaja näyttää jonkin verran erilaiselta:

Nyt kuvaajasta nousee korostuneesti esiin erityisesti Kiinteistöt ja Energia. Kumpaankin kuuluu vain kolme yhtiötä, jotka ovat tuottaneet kukin mainiosti.

Yhteenveto

Niin kuin varmasti kaikilla vähänkään pidempään sijoittaneilla, sijoitushistoriaani mahtuu sekä onnistumisia että epäonnistumisia. Paitsi että on tullut valittua vääriä hevosia, olen sortunut samaan syntiin kuin hyvin moni muukin sijoittaja: olen myynyt joitakin yhtiöitä liian varhain, mikä on ollut kivuliaan ilmeistä erityisesti Nesteen ja Admicomin kohdalla. En silti ole valmis purematta nielemään monien pitkän linjan tunnettujen sijoittajien näkemystä, että markkinoilla tulisi lähinnä vain ostaa, ja myyntien pitäisi olla parhaimmillaankin vain hyvin harvinaisia poikkeuksia. Oma sijoitusfilosofiani on siten lähempänä sitä, millaiseksi olen ainakin tulkinnut Aki Pyysingin lähestymistavan: sijoituskohteiden valinta pohjautuu monien tunnettujen sijoittajien tapaan enemmän fundamentteihin kuin spekulaatioon saati tekniseen analyysiin, mutta osakkeiden myyminen on lähes tasaveroinen vaihtoehto ostamisen kanssa. Ja Pyysingillä tämä toimintamalli on myös osoittanut toimivuutensa.

Vaikka en aio edelleenkään hylätä myymistä, myymiskynnyksen nostaminen on ehkä silti tässä jutussa listatuista “oppitunneista” tärkein. Kuitenkin myös muita oppitunteja on hyvä pitää mielessä. Voisin tästä lähtien tehdä niin, että ainakin uuteen osakelajiin sijoittaessa kirjoittaisin ylös syyt, minkä perusteella päätin ostaa osaketta. Ja mitä tulee vaikutusten ottamiseen nettikirjoituksista, niissä kannattanee enemmän luottaa kantaa X edustavien kirjoitusten laatuun kuin kantaa X edustavien kirjoitusten lukumäärään. Ja viimeisimpänä voisin yrittää opetella isomman näkemyksen ottamiseen. Jos jokin yhtiö näyttää osakkeen arvostustasoa myöten kaikin puolin hyvältä, on tällaisen kohdalla täysin ok, jos kyseisen osakkeen painoarvo salkussa kasvaa selvästikin isommaksi kuin 4%.

Seuraavassa jutussa aion tarkastella, miten tilanne on muuttunut vuodessa eli päivään 1.2.2021 mennessä. Vuoden ensimmäinen pörssipäivä on starttaamassa huomenna, joten siihen on vielä yksi kuukausi pörssikaupankäyntiä.

Klikkaa tästä lukeaksesi koko jutun >>